年度末の2~3月になるとフリーランスや個人事業主の界隈が話題にする確定申告……。

推しのマンガ家さんとかYoutuberさんとかが、SNSで愚痴ったりしているのを目にすることもあるのでは?

でも、あなたがチャットレディの場合、「大変そうだな~」と他人事ではいられませんよ。

なぜなら、チャットレディも確定申告が必要だからです!

とはいえ、「必要だからやりましょうと言っても、初めてなのでわからないんですが」という方もいますよね。

「確定申告しなかったらどうなるの?」という方もいるでしょう。

そこで今回は、確定申告のやり方や無申告のリスクなどをまとめてみました!

目次

チャットレディの確定申告例を見る

まずは実際のチャットレディの確定申告の例を見てみましょう。

ここでは「副業チャットレディ」「本業チャットレディ」「主婦・学生チャットレディ」の3パターンで説明します。

OLが副業でチャットレディをしている場合

確定申告が必要となるのは、「年間の所得金額が48万円を超えた場合」と定められています。

しかしこれは、本業の場合のみ適用されるルールなんです。

副業チャットレディの場合、上のルールは当てはまらないんですね。

じゃあどういう条件なのかというと、本業で「基礎控除」が適用されている関係で、所得金額が20万円を超えた場合、確定申告が必要になります。

逆に、チャットレディで得た報酬が20万円以下なら確定申告の必要はありません!

用意するものは以下のとおりです。

なお、副業を知られたくない場合は「住民税に関する事項」という欄にある「自分で納付」に〇をしましょう。

本業でチャットレディをしている場合

本業チャットレディの場合、確定申告は必須です。

(ちなみに「所得金額が48万円を超えた場合に確定申告が必要」というルールはありますが、月4万円で生活するというのは現実的ではないため、ここでは「確定申告する」という前提でお話を進めます)

用意するものは以下のとおりです。

本業チャットレディの場合、医療控除を申請することができます。

そのため病院にかかった際に発行される領収証は、必ず取っておきましょう。

主婦や学生がチャットレディをしている場合

主婦の方、学生であっても、チャットレディの所得が48万円(2019年分までは38万円)を超える時は確定申告が必要です。

また、チャットレディ以外のアルバイトをやっている場合、そちらで年末調整をしてもらえると思いますが、チャットレディの所得が20万円を超える時は確定申告が必要となります。

このように、基本的には「OLの副業の場合」と同じですが、注意したいのは「扶養」です。

扶養に入っている方が130万円以上の収入を得ると社会保険の扶養から外され、ご家族の勤め先にも副業の通知が行われます。

用意するものは以下のとおりです。

経費としてチャットレディが計上できるものは?

チャットレディの仕事も「経費」を計上することができます。

経費は収入から引くことができるので、支払う税金を抑えたい方は要チェックですよ!

とはいえ、どんなものが経費になるのかよくわからない……という方も多いはず。

ここでは「計上できるもの」についてまとめてみました。

経費として計上できるもの

チャットレディが経費として計上できるものは、以下の8種類です。

衣装費……メガネやコスプレ衣装も含む

美容費……コンタクトレンズや化粧品など。整形費用は含まれません。

通信費……インターネット利用料金、スマートフォン利用料金

家賃、水道光熱費〈在宅チャットレディのみ〉……自宅を職場としているため計上可能

旅費交通費〈通勤チャットレディのみ〉……交通費

消耗品費……照明器具、椅子など

会議費、接待交際費……カフェ利用料金など

新聞図書費……雑誌など

経費計上のためにすべきこと

経費計上のために必要なこと、それは「領収証の保管・管理」です。

領収証をなくしてしまった場合でも、クレジットカードの明細で計上可能な場合があるので、そちらもしっかり保管しておきましょう。

在宅の場合

在宅チャットレディの場合、照明器具やスタンド、部屋の中を区切るパーテーションなどが必要になるかと思いますが、なんでも経費にできるわけではないので注意しましょう。

ひとつ例を挙げましょう。

在宅チャットレディの場合、いわば家が職場になるわけですが、その光熱費などを丸ごと経費にするのは難しいんですね。

この場合、1日24時間のうち何割を仕事で使ったかで計算します。

たとえば1日3時間チャットをした場合、24時間のうち8分の1、つまり12.5%となります。

したがって、経費として計上できるのは光熱費の12.5%ということになるわけです。

チャットレディで得た所得にかかる税金

そもそも確定申告とは、チャットレディの仕事で得た所得にかかる税金を役所に申告することです。

では、具体的にはどんな税金を支払うことになるのでしょうか?

3つの税金

ここで解説するのは、次の3つの税金です。

所得税

復興特別所得税

住民税

まず押さえておきたいのは、「所得税」です。

所得税とは、個人の所得にかかる税金のことを指します。

会社で給料を得ている人、個人事業主として利益を得ている人など、「収入を得た人」すべてが払うお金です。

所得税は、国が定めた計算法(累進課税制)を使って計算します。

所得が195万円以下の場合の所得税は5%ですが、195~330万円以下になると10%とかかる税金が増えます。

税率に関しては下記を参考にしてみてください。

195万円以下……5%

195万円超~330万円以下……10%

330万円超~695万円以下……20%

695万円超~900万円以下……30%

次に覚えておきたいのが「復興特別所得税」です。

これは東日本大震災の復興のために使われる税金です。

2037年まで、すべての納税者……つまり所得税を払う義務がある人全員が対象者となります。

計算方法は、【個人の所得税×2.1%】です。

ポイントは、所得税に対してかかるものだということ!

所得(収入)にかかるものではないので、計算する際は気を付けてくださいね。

押さえておきたい税金、3つ目は「住民税」です。

住民税は、自分の住んでいる地域(市区町村)に払う税金ですね。

「所得割」「均等割」など複数の種類で構成されており、「所得割」は前年度の収入から計算されます。

よって、「チャットレディで収入が増えれば、住民税も増える」と覚えておきましょう。

所得税の申告・納税手続き=確定申告

確定申告とは、すでに説明した通り「1年間で得た収入にかかる税金を国に納める手続き」のこと。納税者が自分で税金の計算を行い、申告を行います。

対象となるのは、

個人事業主(フリーランス)

自営業

経営者

不動産所得を得ている人

など、「会社に雇われていない人」です。

チャットレディは会社員ではないので、確定申告が必要なんですね!

ちなみに、「チャットレディは年末調整してもらえないの?」と思われている方もいらっしゃると思うので、ここで簡単に年末調整について説明させていただきます。

年末調整の目的は「返還手続き」です。

会社に所属している人は、毎月支払われる給料から所得税が天引きされます。

しかし、この所得税は前年度から計算した「仮の額」であるため、少し多く払っていることがあります。

これを解消するため、「正しい所得税」を計算して「還付手続き=年末調整」を行うのです。

チャットレディは会社員ではないこと、月々の収入が変化することから、年末調整は行われません。

チャットレディの確定申告手順について

ここでは、確定申告の手順について説明します。

申告の方法を決める

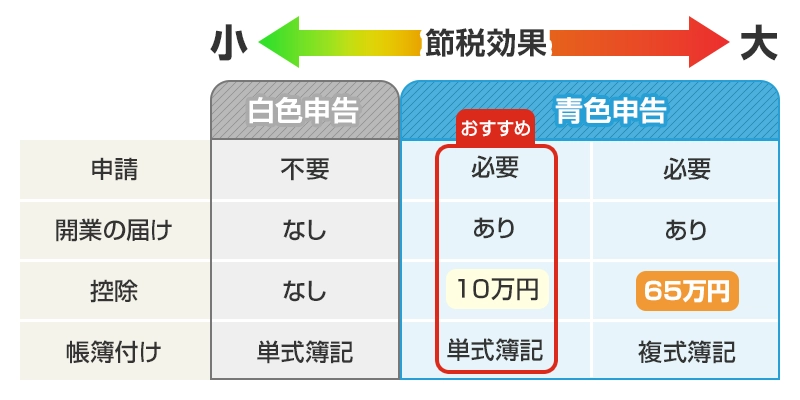

確定申告は「青色申告」「白色申告」という2つの方法があります。

経費、収入を細やかに記載する必要がある。

事業所得や不動産所得、山林所得がある人向け。

青色申告特別控除として最大65万円の控除を受けることができる。

青色申告に比べると記載が簡単で初心者向け。

青色申告特別控除を受けることはできない点がデメリットとなるが、記載項目がシンプルで初心者向け。

「しっかり節税したい!」という方におすすめなのは、青色申告です。

白色申告は作成が簡単というメリットがあるのですが、青色申告なら「10万円」「55万円」「65万円」のいずれかの控除を受けることができるので、大きな節税効果が得られるんですよね!

ただし、55万円もしくは65万円の控除を受けるには、「複式簿記」で帳簿付けをする必要があります。

複式簿記は、収入と支出のほか、資産、負債の額までも詳細に記すもので、難易度は高めです。

「そんな本格的なものは作れないかも……」

という方は、白色申告と同じ「単式簿記」でも大丈夫です。

単式簿記は収入と支出だけを記録するものなので、初心者の方でも無理なく作成ができます。

白色申告と同じ作成内容で10万円の控除を受けることができるなら、こちらのほうがお得ですよね。

ちなみに、青色申告をする場合は税務署に行って「開業届」と「青色申告承認申請書」の提出をしなければなりません。

少し手間ではありますが、これらの書類の提出には1時間もかからないので、ぜひ検討してみてください。

収支の計算をして必要書類の作成・提出する

確定申告をするために必要な書類は、次の3つです。

確定申告書

確定申告書に添付する各種関係書類

収支内訳書

「確定申告書に添付する各種関係書類」には、マイナンバーカードと本人確認書類の写しが必要です。

また生命保険や医療保険に加入している場合、控除の対象となるので、年末に送付される「控除証明書」は必ず保管しておくようにしましょう。

「収支内訳書」は、日々のお金の動きを記録したものと覚えておけばOKです。

白色申告は青色申告と違ってかなり簡易的になっていますが、

「いつ」使ったか

「どこで(取引先相手、仕入先)」使ったか

「いくら」使ったか

どういった経費(交通費など)を使用したか

などをわかるようにしておくと後から困ることがありません。

そのためにも、

「仕事のときに使うクレジットカードは1種類のみと決める」

などを徹底するようにしましょう。

この収支内訳書の記録方法は自由ですが、領収書などは現物が必要です。

ファイルやクリップ、日記帳を用意するなどして、しっかり保管するようにしてください。

ちなみに、申告書類の提出期間は《2月16日~3月15日》です。

2024年の所得について確定申告をする場合、2025年2/16~3/15に手続きを行う必要があるわけですね。

ただし、青色申告をする場合、《適用したい年の3月15日》までに、青色申告承認申請書を提出する必要があるため、注意が必要です。

ちょっとややこしいのですが……。

たとえば、2024年分の所得について青色申告をしたい場合、2024年3/15までに申請書を提出しておかなければならないわけですね。

2025年1月末現在、今から準備したのでは2024年分を青色申告することはできないんです……。

なので、2025年分は青色申告ができるよう、3月15日までに青色申告承認申請書を用意しましょう。

なお、書類作成をするうえでおすすめなのが「e-Taxを利用する」という方法です。

e-Taxは国税庁が用意している専用サイトで、質問形式で申告書を作成してくれるうえ、送信(申告)までサイト内で行うことができます。

操作は簡単で、画面に出てくる質問を回答していくのみ!

▶【e-Tax】国税電子申告・納税システム(イータックス)

しかし「うまくいかない」「どうしても不安」という方は職員がいる税務署に訪れることをおすすめします。

税金の納付

提出が済んだら最後は「納付」です。以下の方法で納付を行いましょう。

税務署の窓口で納付(現金のみ)

コンビニで納付(現金のみ)

スマホアプリを使って納付(専用のwebサイトを使用。スマホ決済のチャージ払いにて納付)

クレジットカードで納付(専用のwebサイトを使用。「クレカ払い」にて納付)

振替納付(事前手続きが必要。口座振替で納付)

ダイレクト納付(e-tax利用者のみ。口座振替にて納付)

電子納税(e-tax利用者のみ。ネットバンキングかATMで納付)

期限は3月17日です。

お忘れのないよう注意してくださいね。

より詳しくは国税庁のHPに「令和6年分 確定申告特集」がありますのでご確認ください。

▶国税庁の令和6年分 確定申告特集

無申告だと危険?チャットレディへの調査は増加傾向!

「申告しなくても大丈夫でしょ」と思われている方もいらっしゃるかもしれませんが、「無申告」は非常に危険です。

ここでは無申告の場合どうなるのか、まとめてみました。

確定申告を怠っていると調査票が送られてくることも

確定申告を怠っていると、税務署から「調査票」が送られる場合があります。

この調査票、つまり税務調査のお知らせを受けた場合、3~5年分の資料を作成し、税務署に足を運ぶことになります。

なお、調査票が送られる時点で税務署は「ほぼクロ」と認識しているため、逃れることはできないと考えていたほうがよいでしょう。

無申告であることを指摘された場合、「無申告加算税」が加算されます。

無申告加算税は納付すべき額の15~20%と設定されており、チャットレディとしての稼ぎが多ければ多いほど重くのしかかります。

さらに、期限内に納付ができない場合は「延滞税」が加算されるので、注意が必要です。

チャットレディへの税務調査は増加傾向

税務署は「調査対象にしやすい人・業種」を把握しています。

チャットレディという業種は非常に高収入であるうえ、無申告者が多いという事実があるため「調査対象になりやすい業種」になっているといわれています。

そのため、金額にかかわらず「稼いだら申告する」のがいちばんです。

これがあなたの生活、家族などを守ることにつながります。

会社や家族にチャットレディをしていることがバレる

税務署による税務調査の一環で、会社や家に問い合わせが来る可能性があります。

たとえば、上記のように税務署から調査票が送られてきたのを無視したりすると、税務署のほうでは「通知をしても埒が明かないので問い合わせをしよう」と考えるわけですね。

無申告を疑った相手に対して、税務署はかなりしつこく追いつめ、徹底的に調査してきます。

(無視せずに早めにしかるべき処置を取ればいいのですが……)

その流れで、会社や家に問い合わせが来て、その流れでチャットレディをしていることがバレたりする可能性があるわけですね。

税務署から調査を受けた事例

ここでは、実際に「無申告じゃないか」と疑われ(というかほぼクロだという確信の上で)、調査を受けたら実際にどうなるのか、紹介していきますね。

最初に言っておくと、こういうときの役所って、ものすごくしつこく、冷酷なんですよね……。

いったん疑いを持たれたら、逃げることはできないと思っておいたほうが良いです。

ネット上の仕事だからバレないは大間違い

「そもそもチャトレってネット上の仕事だし、こっそりやってたらバレないでしょ」

そんなふうに思っていませんか?

確かに、チャットレディという仕事がそれほど有名ではなかった頃なら、そういうこともあったかも……。

でも最近は、「チャットレディは稼げる」ということを税務署も認識しているんですよね。

そのため、取れるところからしっかり税金を搾り取ろうと、舌なめずりしている状態なんですが、それにもかかわらず税収が少ないと、「チャットレディがちゃんと確定申告をしていない!」ということで厳しい税務調査を行うわけですね。

実際のところ、派手に稼いでいるわけでもないチャットレディ(1ヶ月あたりの収入は数万円程度)でも税務調査が入るケースがあるみたいなんですよ!

税務署から突然の連絡

怖いのは、税務署からの連絡は突然来る場合がある!ということですね。

「何かしらの収入があるでしょうから、資料を用意しておいてください」という感じです……。

税務署が連絡をよこす段階というのは、単なる“事前問い合わせ”みたいなものじゃないんですよね。

ある程度、税務署は確信をもって連絡をしてきているんですよ!

日本の税務署は調査能力が高く、さまざまな情報を駆使してみんなの収入を収集・把握しています。

そのため、「税務署にかかると国民の資産状況はガラス張り」なんていわれることもありますね……。

「ガラス張り=外から丸見え状態」というわけで、不審があればすぐに調査の手を伸ばしてくるんです。

税務署には言い訳は通じない

残念ですが、いったん税務署に目をつけられ、調査が入った段階では、もはや言い訳はできません。

すでに書いたように、もうある程度は事情を把握したうえで調査に乗り出しているので、質問をはぐらかそうとしたり、何とか言い逃れをしようとしたりしても、通用しないんですよね……。

無申告だとどんなペナルティがあるの?

確定申告をしていないことが発覚した場合、ペナルティを受けることになります。

簡単にいえば、「申告していない分だけ余計に支払ってもらいますよ」という感じで、基本的には「延滞税」「無申告加算税」を支払うことになります。

さらに、より悪質な場合は「重加算税」の支払いを求められたりすることも……。

それぞれ詳しく見てみましょう。

延滞税

文字通り、「延滞料」みたいなものです。

最近はサブスクが主流ですけど、昔はレンタルビデオ店で借りたDVDの返却を忘れたりしたら、日数に応じて延滞料を支払わなければいけませんでしたよね。

延滞税の考え方も似たようなもので、確定申告の期限を過ぎると翌日から延滞料が発生します。

具体的には、

2ヶ月以降:年率【14.6%】 or 【特別基準割合+7.3%】の低いほう×日数分

このような感じで決まることになります。

日数が長くなればなるほど延滞税はプラスされていくうえに、2ヶ月を過ぎると税率がアップするということもあるので、より早めの支払いが求められます……。

無申告加算税

期限までに確定申告をしなかった

期限後に申告をした

など、いくつかの要件によって加算されるもので、納税額によって金額が異なります。

50~300万円:20%

300万円以上:30%

ただし、場合によっては無申告加算税が発生しないケースもありますよ!

たとえば、確定申告の期限が過ぎたあと、1ヶ月以内に自主的に申告をしたケースですね。

税務署に疑われたり税務調査が入ったりする前の段階で、すぐに「忘れてましたごめんなさい!」と自主的に申告を行うと、「まあしょうがないですね……」というわけで無申告加算税は請求されません。

また、「期限を過ぎてしまったものの、期限内に申告する意思があったことを確認できた」というケースです。

何だか言い回しがややこしいですが、要するに「この人はわざと無申告じゃなくて、ホントは期限内にちゃんとしようとしていたけどできなかったんだな……」と認められた場合ですね。

重加算税

重加算税は、上で紹介した無申告加算税や、下で紹介する「過少申告加算税」などが発生する場合において、課税内容をごまかしたときに課税されるものです。

その他、期限内に確定申告をしっかりやっていると見せかけて、実は帳簿を改ざんするなどして不正をやらかしたことが発覚した場合にも、重加算税が発生することがあります。

要するに、ごまかしや不正といった悪質な行為が発覚したときに発生するペナルティなんですね。

場合によりけりですが、原則35~40%というかなり高い税率であるのもポイントです。

過少申告加算税について

過少申告加算税は、文字通り「申告した納税額が本来おさめるべき納税額よりも低い」という場合に発生するものですね。

税務調査が入る前に気づき、すみやかに修正申告書を提出した場合、発生しないこともあります。

個々のケースによって異なりますが、過少申告加算税の割合は5~15%といったところです。

ただし、過少申告があったうえに、課税内容をごまかしたりすると上記の「重加算税」が発生することもありますね。

逮捕の可能性もあります

あんまりないことではありますが、単なる申告のし忘れやミスではなく「脱税」であると判断された場合、刑事罰の対象となり、逮捕されることもあります。

法律では、所得税の脱税については「10年以下の懲役もしくは1000万円以下の罰金、または両方」が科せられることになっています。

要するに、最悪の場合は1000万円の罰金を支払い、しかも10年間も刑務所に入らなきゃいけないことになるわけですね……。

具体的には、

明らかに脱税を目的としていることが発覚した

悪質な偽造であると判断された

このような場合には、税務調査どころか検察による捜査が入り、逮捕→起訴→裁判→懲役……という最悪のコースをたどることになってしまうんですよ……。

もし確定申告を忘れてしまった場合

チャットレディの仕事を始めたばかりで、確定申告が必要だとは思わなかった

気づいたら確定申告の期限を過ぎていた

など、まあ人間ですからいろいろミスはありますよね……。

そんなときは、ひとまずどうすればいいのでしょうか?

簡単にいえば、「とにかく早めに確定申告をしましょう!」という感じですね。

怖くなって気づかないフリをしたり、先延ばしにしたりしていると、重いペナルティの対象になってしまうので、注意しましょう。

電話で国税庁に相談

税務行政を取り仕切っている国税庁では、確定申告に関するさまざまな相談を受け付けています。

手っ取り早いのは、電話で相談すること!

具体的には、確定申告の期限内であれば「確定申告電話相談センター」を利用することができます。

所轄の税務署に電話をかけると、確定申告電話相談センターにつないでくれますし、確定申告の期限を過ぎた場合でも「国税相談センター」につないでくれるので、そちらに相談してみましょう。

所轄の税務署に行って相談

税務署は、各地域に「所轄署」を置いており、普段からさまざまな相談事を受け付けています。

というわけで、お住まいの地域で所轄の税務署に足を運んでみるのも方法のひとつですね。

また、電話での相談も可能なので、なかなか行く時間がないときはおすすめです。

有料・無料の税理士に相談

確定申告って、ぶっちゃけかなり面倒くさいので、「申告は初めて」という方や、「忘れていて焦っている」という方は、なかなか正確に行うのが難しい……。

というわけで、そういうときは税務のプロである税理士に相談し、申告書の作成をしてもらいましょう!

ただし、代行してもらうとなれば有料となり、高くて30万円くらいの費用がかかります。

「ひとまず相談だけしたい」という場合、無料で受け付けている税理士さんもいたりするので、まずはそういうところに連絡を取ってみるのもおすすめです。

所属事務所の顧問税理士に相談

チャットレディの事務所では、「顧問税理士」を雇っている場合があります。

そういう事務所であれば、面倒な確定申告についてプロの目線でわかりやすく教えてもらえたり、ケース別の対処法などを知ることができますよ!

ちなみに、ライバーサポートグループでも顧問税理士によるアドバイスや相談が可能です。

ライバーサポートグループには顧問税理士がいます!

「税金の支払いとか申告とか何とかかんとか……難しすぎてわかんないんですけど!?」

そんな方は、ぜひライバーサポートグループへどうぞ!

ライバーサポートグループでは、税金関係の不安を吹き飛ばす強い味方をご用意!そう、なんと顧問税理士がいるんです。

税理士さんのご紹介やアドバイスが可能

面倒な確定申告の手続き……。

今回の記事ではいちおう、基本的な流れみたいなのを紹介しましたが、「これをひとりでやるのは無理そうなんですが……」という方もいるでしょう。

そんなとき、ライバーサポートグループでは優秀な税理士をご紹介します。

確定申告のスムーズな進め方についてアドバイスすることが可能なので、ストレスなく進められますよ!

不安な点はすべて解消できる

確定申告をはじめとする、税金関係の不安なアレコレ……。

顧問弁護士が、そんな不安をすべて解消します!

税金関係の仕組みや手続きについて、わかりやすく解説&適切にアドバイス可能なので、税金問題に悩むことなくお仕事できるんですよ。

節税のアドバイスも

税金って、私たちの生活をより豊かにするために必要なものではあるんですが、やっぱりせっかく働いたお金を国などにたくさん持っていかれるのはイヤですよね……。

「何とか税金の額を抑えたいんですけど!」という方も多いんじゃないでしょうか。

そこで役立つのが、顧問弁護士のサポート!

専門的な知識を活かし、(もちろん合法的な)節税のアドバイスをすることが可能なんです。

より詳しい専門家による有料サービスも

税金関係・確定申告等でお悩み、相談がしたい。

そんな時はライバーサポートグループと特別定型している「zeimu」にお任せ!

チャットレディ様を専門に扱ってくれる税務関係のプロとライバーサポートグループが特別提携しました!

LINEでの無料相談も24時間受け付けているので、相談したいけど誰に相談していいかわからない。。。などございましたら是非ともご相談ください!

zeimu無料LINE相談はこちらからできます!←

まとめ

今回の記事では、チャットレディも確定申告が必要不可欠!という内容でお送りしました。

チャットレディを本業にしている場合も、副業の場合も、それぞれ一定の条件を満たせば確定申告が必要です!

無申告がバレた場合は「無申告加算税」などのペナルティが発生するので、気をつけましょう!

ライバーサポートグループには、税に関するプロである優秀な顧問税理士が在籍していまので、

確定申告をスムーズに進めるためのサポートをはじめ、節税に関するアドバイスなども可能なので、ぜひ気軽にお問い合わせくださいね!